안녕하세요~

이번 포스팅에선 미국 기준금리 인하에 대한 이야기와 적절한 채권 매수 시기에 대해서 알아보려고 합니다.

지금 언론에서는 2024년 올해 상반기 말, 5월 혹은 6월에 미국 연준이 기준금리를 인하할 것이라는 전망이 나오고 있습니다.

미국증시는 현재 기준금리 인하에 대한 기대감을 선반영 하고 있는 중이고 나스닥 100은 18000대를 향해 달려가고 있습니다.

(국장은 안타깝기만 합니다...ㅠㅠ)

하지만 과연 금리인하가 시작되고 올해 하반기에도 증시가 계속 상승을 이어갈 수 있을까요?

장단기 금리차로 보는 금리 인하와 금융위기

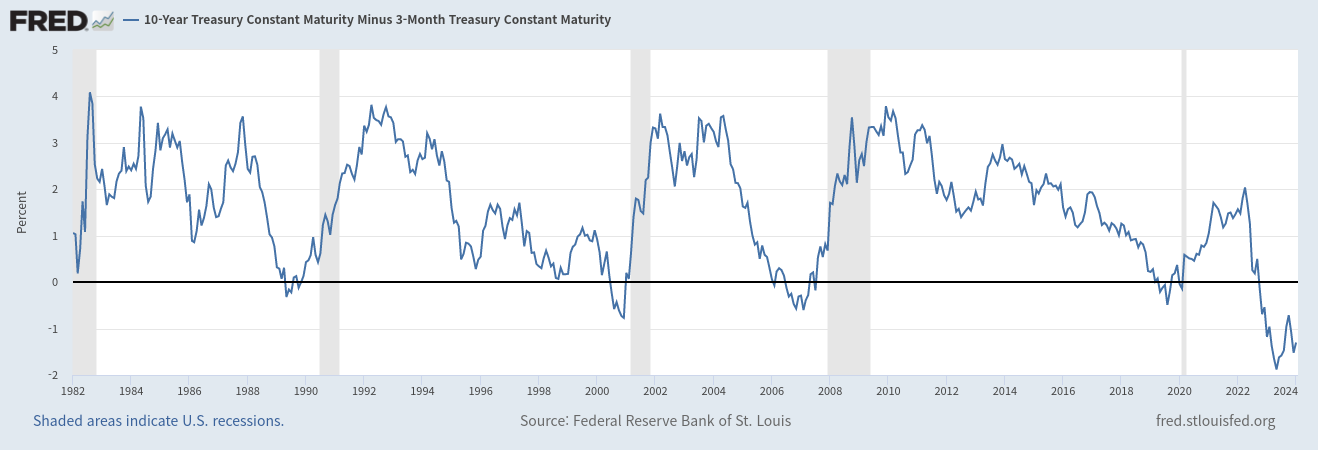

위 두 차트는 장단기 금리차 차트입니다. 국채 10년물과 3개월물, 10년물과 2년물의 금리차이를 나타냅니다.

현재 급격한 금리 인상으로 장단기 금리차는 마이너스(-) 상태입니다.

역사적으로 봤을 때 장단기 금리차가 마이너스에서 양수로 올라오고 나서 3개월~6개월 이후에 한 번도 빠짐없이 금융위기가 발생했습니다. 이는 꽤 신뢰성을 줄만한 근거인데, 금리차가 양수가 됐다는 것은 금리인하가 시작됐다는 말과 같습니다.

즉 금리 인하가 시작되고 몇개월이 지나면 역사적으로 항상 금융위기가 발생했다는 것입니다.

과거 금리인하와 채권 가격 변동 사례

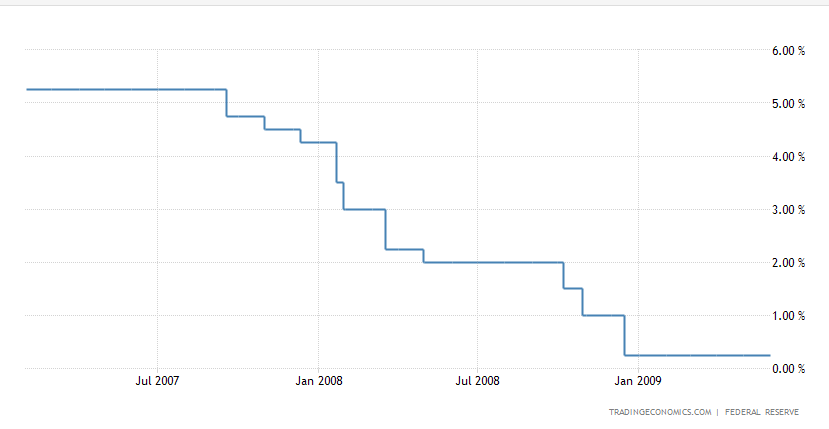

2007년 9월 연준은 금리인하를 시작합니다.

채권 가격은 이를 약 2~3달 전부터 반영합니다.

금리인하가 시작되고 나서 수개월 조정을 거친 뒤 금융위기가 발생하고 채권 가격은 폭등합니다.

2019년 8월 연준은 금리인하를 시작합니다.

이번엔 채권 가격이 금리인상이 끝난 시기인 2019년 초부터 채권 가격은 금리인하를 반영하기 시작합니다.

이번엔 반영이 조금 빠르게 됐어서 막사 금리인하가 시작하니 채권 가격은 약 4개월의 조정을 거칩니다.

이후 코로나가 터지면서 채권 가격은 폭등합니다.

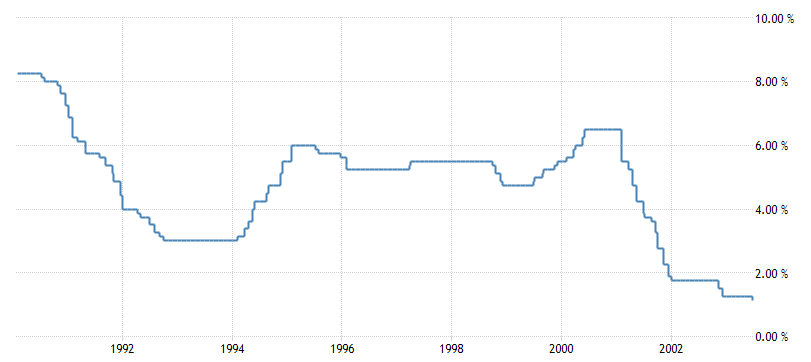

2000년대 초에도 금리인하 사례가 있습니다.

2001년 1월 금리인하를 시작합니다.

마찬가지로 수 개월 전부터 채권은 이를 반영합니다.(ETF차트가 없어서 국채 금리 차트로 대체)

2000년 초반부터 국채 가격은 상승하고 이번엔 비교적 장기적인 경기침체가 와서 국채 가격도 오랜 기간 동안 상승합니다.

다만 이 마지막 사례는 2007년, 2019년 때와는 조금 다른 것이

이전에 금리가 높았던 시기가 아주 깁니다.

1994년부터 인상을 시작해 6년 넘게 금리 인상 상태를 유지해왔으니 금리 인하를 시작해도 2019년이나 2007년 때만큼 급격한 변화는 오지 않았을 것입니다.

2024년 금리인하와 역사에 비추어 보는 채권 매매 시나리오

그렇다면 이번 금리인하땐 어떨까요?

2020년도부터 채권 가격은 역대급 하락폭을 기록합니다. 2008년도 채권 가격으로 회귀했습니다.

작년 10월, 11월부터 본격적으로 금리 인하 시기가 예측되기 시작했는데 그 시점부터 채권 가격이 반등하기 시작합니다.

올해 3번의 금리인하는 높은 확률로 이루어질 것이고, 그 시작은 올해 상반기 말이 될 것입니다.

그렇다면 역사적으로 봤을 때 지금이 채권을 매입할 최적의 시기라고 생각합니다.

1. 채권을 매수하고 금리인하가 시작됐을 때 이익실현을 해도 되고,

2. 이후 금융위기가 올 때까지 홀딩해도 되고,

3. 이익 실현 후 조정이 왔을 때 한 번 더 매수하고 금융위기를 기다리는 것도 하나의 채권 매매 시나리오가 될 것입니다.

다만 모든 매매 시나리오에 100% 보장은 없기 때문에

모종의 이유로 금리인하 예상 정책이 바뀌거나, 채권 가격이 주봉상 20일선 아래로 하락하면 채권 매매를 하지 않을 생각입니다.

7~10년물 차트는 현재 20일 선 위에서 조정을 받고 있는 모습입니다.

조정이 끝나고 적당한 지지선에서 반등을 시작하면 매수할 계획입니다.

IEF보다 레버리지가 들어가 조금은 더 짜릿한 TMF입니다.

TMF도 마찬가지로 20일 이평선 위에서 지지를 확인하고(조금은 깨질 수도 있겠지만)

상승반전을 보여줄 때 매수를 하면 되겠습니다.

미국 국채 금리 추세 반전

또 한 가지 흥미로운 점은 미국 국채 금리 추세인데요,

1980년부터 지속적으로 하락 추세를 그려왔던 국채금리 차트가 2020년 코로나를 기점으로 반전 신호를 보냈습니다.

지금 당장은 금리인하를 할 것이 거의 팩트에 가깝지만, 만약 정말로 금리 상승 추세가 이어진다면

채권을 매입하여 장기간 보유하는 것은 좋은 생각이 아닐 수도 있겠다는 생각이 듭니다.

'투자 인사이트' 카테고리의 다른 글

| 기업 밸류업 프로그램 옥석 가리기 시작 (62) | 2024.02.21 |

|---|---|

| '비트코인 ETF'가 비트코인 가격을 급등시키지 못하는 이유 (76) | 2024.01.21 |

| [부의 원칙] The Rule: 추세추종을 인생에 적용하기 (55) | 2023.12.18 |

| [부의 원칙] 추세 추종: 손실을 막고 수익을 챙기는 방법 (53) | 2023.12.17 |

| [잡생각] 머리는 차갑게, 가슴은 뜨겁게 (72) | 2023.11.26 |